Bốn cổ đông cá nhân dự chi 300 tỷ mua cổ phần riêng lẻ của PCT

CTCP Vận tải biển Global Pacific (HNX: PCT) dự kiến chào bán riêng lẻ 30 triệu cp trong năm 2026 để trả nợ ngân hàng, trong bối cảnh chi phí lãi vay tăng mạnh và dư nợ dài hạn phình to.

HĐQT PCT vừa thông qua việc triển khai phương án chào bán cổ phiếu riêng lẻ theo nghị quyết đã được ĐHĐCĐ bất thường năm 2025 phê duyệt.

Theo kế hoạch, PCT sẽ chào bán 30 triệu cp, tương đương 59.96% lượng cổ phiếu đang lưu hành. Giá chào bán bằng mệnh giá 10,000 đồng/cp, tương đương thị giá hiện nay và dự kiến thu về 300 tỷ đồng. Cổ phiếu phát hành thêm bị hạn chế chuyển nhượng trong vòng 1 năm.

Toàn bộ số tiền thu được dùng để thanh toán các khoản vay ngân hàng. Phần lớn dòng tiền, khoảng 248 tỷ đồng, được dành để trả nợ tại Ngân hàng TMCP Quân đội - Chi nhánh TPHCM. Phần còn lại dùng để tất toán các khoản vay tại Ngân hàng TMCP Phương Đông - Chi nhánh Tân Bình. Thời gian thực hiện dự kiến trong năm 2026.

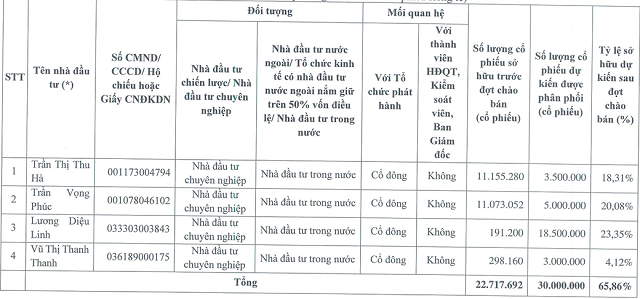

Bốn nhà đầu tư cá nhân sẽ tham gia mua toàn bộ lượng cổ phần dự kiến chào bán. Đây đều là các cổ đông hiện hữu, gắn bó lâu năm với PCT.

Trong danh sách này, bà Lương Diệu Linh dự kiến mua 18.5 triệu cp, tương ứng số tiền 185 tỷ đồng. Sau giao dịch, tỷ lệ sở hữu cá nhân của bà Linh tại PCT tăng vọt từ dưới 1% lên 23.35%, cao nhất trong nhóm cổ đông cá nhân. Trước đó, bà Linh từng cho Doanh nghiệp vay 110 tỷ đồng để bổ sung vốn lưu động.

Bà Trần Thị Thu Hà đăng ký mua thêm 3.5 triệu cp, ông Trần Vọng Phúc dự kiến mua 5 triệu cp, trong khi bà Vũ Thị Thanh Thanh tham gia với 3 triệu cp. Sau phát hành, nhóm 4 cổ đông này sẽ nắm tổng cộng 65.86% vốn điều lệ PCT.

Danh sách 4 cổ đông muốn mua thêm cổ phần phát hành riêng lẻ của PCT. Nguồn: PCT

|

Trước thềm đợt chào bán, cơ cấu cổ đông của PCT đã tập trung cao. Bà Trần Thị Thu Hà đang nắm 22.29% vốn, ông Trần Vọng Phúc sở hữu 22.13%, ông Đặng Nguyên Đăng nắm 21.57% và ông Cao Đức Sơn với 23.56%.

Việc tăng vốn diễn ra trong bối cảnh áp lực tài chính của PCT gia tăng rõ rệt. Trong 9 tháng đầu năm 2025, chi phí lãi vay lên tới 82 tỷ đồng, tăng 60% so với cùng kỳ và chiếm phần đáng kể trong lợi nhuận gộp từ hoạt động cốt lõi 139 tỷ đồng.

Dư nợ vay dài hạn tại cuối quý 3 vượt 1.7 ngàn tỷ đồng, gần gấp đôi đầu năm. Phần lớn các khoản vay mới phát sinh nhằm phục vụ kế hoạch mua sắm, đầu tư đội tàu. Trong năm, giá trị tài sản cố định là phương tiện vận tải tăng thêm 635 tỷ đồng, đưa nguyên giá lên hơn 2.3 ngàn tỷ đồng.

Áp lực dòng tiền cũng phản ánh rõ qua chính sách phân phối lợi ích cho cổ đông. Theo nghị quyết đã được ĐHĐCĐ thông qua, lãnh đạo PCT quyết định tạm hoãn chi trả cổ tức bằng cổ phiếu năm 2024 với tỷ lệ 10%, lùi thời điểm thực hiện đến hết quý 2/2026. Doanh nghiệp cho biết việc điều chỉnh nhằm ưu tiên nguồn lực cho đợt chào bán cổ phiếu riêng lẻ và bổ sung dòng tiền phục vụ các kế hoạch đầu tư.

Nếu đợt chào bán hoàn tất, vốn điều lệ của PCT sẽ tăng từ 500 tỷ đồng lên hơn 800 tỷ đồng. Đây là lần tăng vốn lớn thứ 2 của doanh nghiệp vận tải biển trong vòng 3 năm. Trước đó, đợt phát hành riêng lẻ năm 2023 đã giúp PCT nâng vốn điều lệ gần gấp đôi.

Về hoạt động kinh doanh, mảng vận tải biển tiếp tục là trụ cột tăng trưởng. Sau 9 tháng đầu năm, doanh thu từ lĩnh vực này đạt 503 tỷ đồng, tăng 44% so với cùng kỳ năm trước. Chiều ngược lại, mảng dịch vụ tư vấn và quản lý tàu ghi nhận xu hướng suy giảm.

PCT tiền thân là CTCP Dịch vụ - Vận tải Dầu khí Cửu Long, được thành lập năm 2007 với sự tham gia của PV Gas, PVTrans và PV Gas South. Doanh nghiệp niêm yết trên HNX từ năm 2011. Sau khi PVTrans thoái toàn bộ vốn vào năm 2018, PCT chính thức rút khỏi mảng vận tải đường bộ, chuyển trọng tâm sang vận tải biển và quản lý, khai thác tàu.

| Chi phí lãi vay của PCT tăng mạnh sau 9 tháng đầu năm 2025 | ||

Tử Kính