Đà tăng nợ xấu chững lại, nhiều ngân hàng cải thiện chất lượng nợ vay

Điểm tích cực trong bức tranh nợ xấu ngân hàng là đà tăng tổng nợ xấu cuối quý 2 có dấu hiệu chững lại. Trong đó, nhờ sự kết hợp giữa chính sách điều hành ổn định, phục hồi từng phần của nền kinh tế và chiến lược tín dụng thận trọng, nhiều ngân hàng cải thiện chất lượng nợ vay.

Thêm nhiều ngân hàng cải thiện nợ xấu

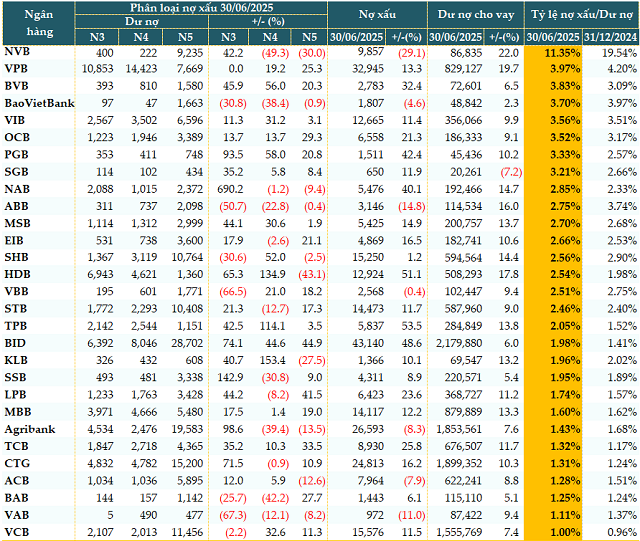

Dữ liệu từ VietstockFinance cho thấy, tính đến 30/06/2025, tổng dư nợ cho vay tại 29 ngân hàng đã công bố BCTC là hơn 14.9 triệu tỷ đồng, tăng 10% so với đầu năm.

Saigonbank (SGB) là ngân hàng duy nhất sụt giảm tín dụng 7%, các ngân hàng còn lại đều tăng trưởng tín dụng. Trong đó, NCB (NVB) tăng mạnh nhất (+22%), kế đó là VPBank (VPB, +19.7%), HDBank (HDB, +17.8%), ABBank (ABB, +16%) và Nam A Bank (NAB, +14.7%).

Tổng nợ xấu tính đến cuối quý 2 của 29 ngân hàng ở mức 294,393 tỷ đồng, tăng hơn 13% so với đầu năm.

Mặc dù vậy, có 7 ngân hàng ghi nhận nợ xấu sụt giảm cuối quý 2 (cuối quý 1 chỉ 4 ngân hàng) với mức giảm bình quân 11%. Các ngân hàng cải thiện chất lượng nợ vay gồm: NVB (-29%), ABB (-14.8%), VietABank (VAB, -11%), Agribank (-8.3%), ACB (-8%), BaoVietBank (-4.6%) và Vietbank (VBB, -0.4%).

So với đầu năm, cơ cấu nhóm nợ xấu tăng đều ở các nhóm nợ. Nợ dưới tiêu chuẩn (nhóm 3) tăng gần 32%, nợ nghi ngờ (nhóm 4) tăng hơn 17%, nợ có khả năng mất vốn (nhóm 5) tăng gần 7%. Nếu so với thời điểm cuối quý 1, cơ cấu nhóm nợ đã cải thiện rõ rệt.

Một số ngân hàng ghi nhận chất lượng nợ cải thiện rõ rệt khi giảm tất cả nhóm nợ xấu như ABB, VAB, BaoVietBank, hay cải thiện ở hầu hết nhóm nợ như NVB, Agribank, Bac A Bank (BAB).

|

Chất lượng nợ vay của các ngân hàng tính đến 30/06/2025 (Đvt: Tỷ đồng)

Nguồn: VietstockFinance

|

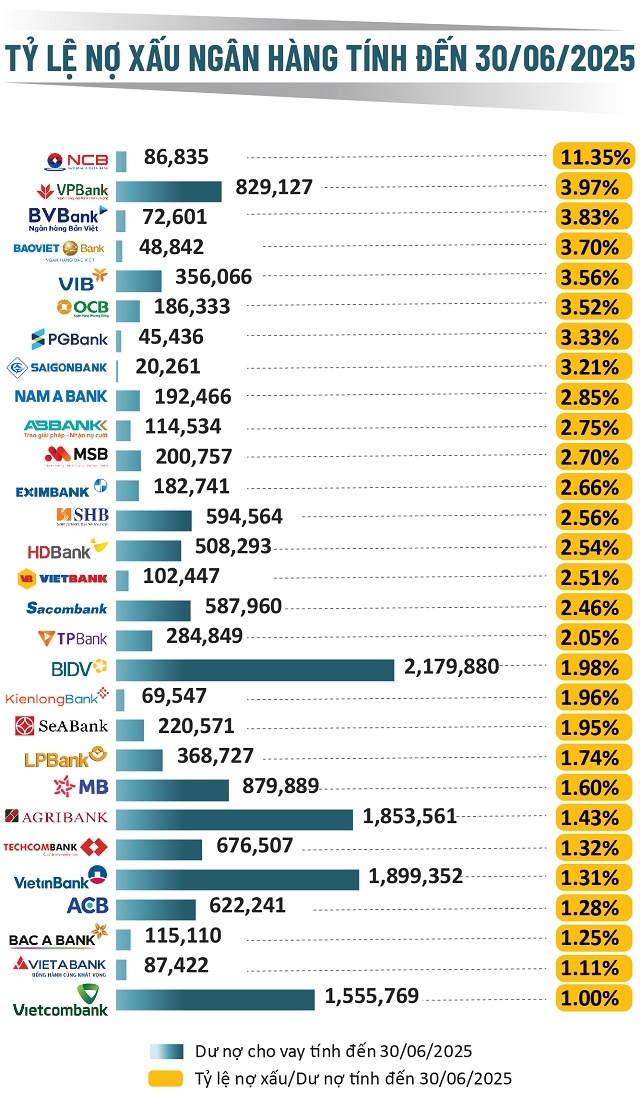

Tỷ lệ nợ xấu chững lại

Tính đến 30/06/2025, có 11/29 ngân hàng giảm tỷ lệ nợ xấu/dư nợ vay so với đầu năm, trong khi thời điểm cuối quý 1 chỉ có 7 ngân hàng. Số ngân hàng có tỷ lệ nợ xấu vượt ngưỡng 3% giữ nguyên ở mức 8 ngân hàng như cuối quý 1.

Nguồn: VietstockFinance

|

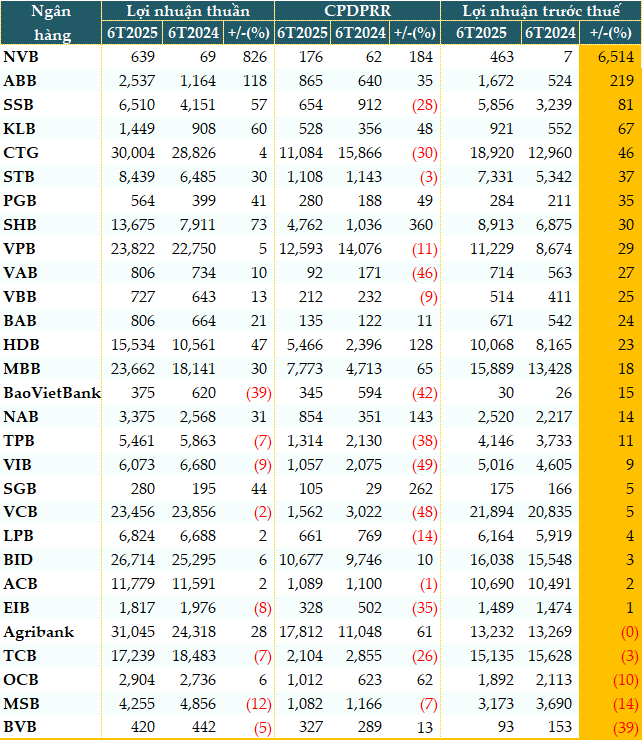

Trong nửa đầu năm, các ngân hàng cũng tăng cường trích lập dự phòng rủi ro tín dụng, bên cạnh việc duy trì tăng trưởng lợi nhuận.

Theo dữ liệu từ VietstockFinance, tổng chi phí dự phòng rủi ro tín dụng của 29 ngân hàng trong nửa đầu năm là 86,057 tỷ đồng, tăng 10% so với cùng kỳ năm trước. Có 14/29 ngân hàng gia tăng trích lập dự phòng, nhưng chỉ có 5 ngân hàng sụt giảm lợi nhuận trước thuế trong nửa đầu năm.

|

Lợi nhuận trước thuế của các ngân hàng trong nửa đầu năm 2025 (Đvt: Tỷ đồng)

Nguồn: VietstockFinance

|

Ông Nguyễn Quang Huy - CEO Khoa Tài chính - Ngân hàng, Trường đại học Nguyễn Trãi đánh giá, tín hiệu tích cực đang xuất hiện, nhưng chưa đồng đều, cho thấy nợ xấu đang bước vào giai đoạn “ổn định trong áp lực”, chuyển hóa dần từ phòng thủ sang chủ động kiểm soát.

Nền kinh tế đang được hỗ trợ bởi chính sách tiền tệ ổn định, với mặt bằng lãi suất được duy trì ở mức thấp, giúp giảm đáng kể áp lực tài chính cho cả doanh nghiệp và người dân. Song song đó, các chương trình cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ theo Thông tư 02 vẫn tiếp tục được triển khai có chọn lọc, tạo "vùng đệm" cần thiết cho các khách hàng gặp khó khăn tạm thời.

Trước bối cảnh đó, các ngân hàng đã chủ động dịch chuyển dòng vốn tín dụng vào những khu vực an toàn hơn. Vốn được ưu tiên tập trung cho các lĩnh vực là động lực tăng trưởng của nền kinh tế như sản xuất - xuất khẩu, năng lượng tái tạo, công nghệ cao và nông nghiệp sạch. Ngược lại, tín dụng vào các ngành tiềm ẩn rủi ro cao như bất động sản, xây dựng, và các hộ kinh doanh thiếu dòng tiền ổn định được kiểm soát chặt chẽ.

Những nỗ lực này đã mang lại kết quả bước đầu. Dòng tiền của doanh nghiệp trong các ngành du lịch, dịch vụ, logistics và xuất khẩu hàng tiêu dùng đã có tín hiệu phục hồi trong quý 2. Nhờ đó, một bộ phận khách hàng đã thoát khỏi nhóm nợ xấu, góp phần cải thiện tỷ lệ nợ xấu chung của toàn hệ thống.

Đáng chú ý, các ngân hàng cũng chủ động hơn trong việc xử lý nợ và quản trị rủi ro. Hoạt động bán nợ xấu cho VAMC và các công ty quản lý tài sản (AMC), xử lý tài sản bảo đảm và tăng cường trích lập dự phòng rủi ro được đẩy mạnh nhằm làm sạch bảng cân đối kế toán. Đồng thời, ngân hàng cũng tái cơ cấu khoản vay sớm cho các khách hàng có dấu hiệu khó khăn, tránh phát sinh nợ xấu mới.

Lời giải cho bài toán rủi ro tín dụng hiện nay là vai trò của chuyển đổi số. Đây không còn là một xu hướng công nghệ mà đã trở thành công cụ cốt lõi để kiểm soát nợ xấu từ gốc rễ.

Các ngân hàng đang tăng tốc số hóa toàn diện danh mục khách hàng, xây dựng hồ sơ dữ liệu đa chiều (dòng tiền, lịch sử trả nợ, liên kết chuỗi cung ứng) thông qua việc kết nối các hệ thống từ core banking, CRM đến eKYC.

Trên nền tảng dữ liệu đó, công nghệ Dữ liệu lớn (Big Data) và Trí tuệ nhân tạo (AI) được ứng dụng để: Nhận diện các hành vi tài chính bất thường và nguy cơ hình thành nợ xấu trước khi chúng thực sự phát sinh; xây dựng các mô hình chấm điểm tín dụng linh hoạt, tự động điều chỉnh theo biến động của thị trường và hành vi của khách hàng. Dựa trên cảnh báo từ hệ thống, ngân hàng có thể chủ động đề xuất phương án tái cơ cấu khoản vay, hỗ trợ khách hàng duy trì thanh khoản và ngăn chặn nợ xấu phát sinh.

Kỳ vọng nợ xấu giữ ổn định đến cuối năm

Dựa trên các yếu tố hiện tại, ông Huy đưa ra các kịch bản về nợ xấu từ nay đến cuối năm. Kịch bản cơ sở có nhiều khả năng nhất là tỷ lệ nợ xấu sẽ dao động trong khoảng 3.2 - 3.5%. Mức này vẫn nằm trong vùng kiểm soát, với giả định dòng tiền của doanh nghiệp tiếp tục cải thiện nhẹ và các giải pháp quản trị rủi ro phát huy hiệu quả.

Trong kịch bản tích cực, nếu kinh tế phục hồi mạnh mẽ hơn dự kiến, tiêu dùng và xuất khẩu tăng trưởng đột phá, nợ xấu có thể được kéo xuống dưới 3%.

Ngược lại, ở kịch bản rủi ro, nếu xuất hiện các cú sốc từ bên ngoài hoặc thị trường bất động sản tiếp tục trầm lắng sâu, tỷ lệ nợ xấu có thể vượt ngưỡng 3.8 - 4%.

Dù bức tranh nợ xấu đã có những chuyển biến tích cực, thách thức vẫn còn ở phía trước. Động lực thực sự để kiểm soát rủi ro trong dài hạn không chỉ nằm ở chính sách vĩ mô mà phụ thuộc vào năng lực chuyển đổi số của từng ngân hàng. Ngân hàng nào đầu tư bài bản vào hạ tầng số và chiến lược dữ liệu thông minh sẽ nắm giữ lợi thế trong việc kiểm soát rủi ro, đồng thời mở rộng dư địa tăng trưởng lợi nhuận bền vững.

Cát Lam