Mốc 1,400 điểm và trạng thái “đồng thuận tăng ngắn hạn” của cổ phiếu ngân hàng

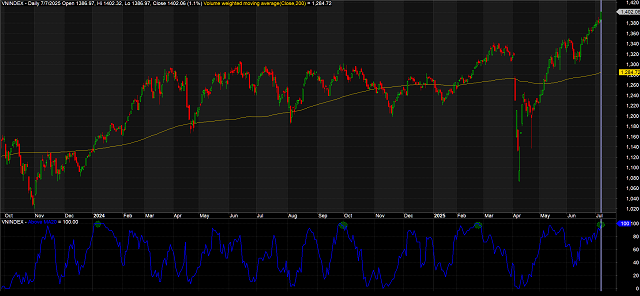

Thị trường chứng khoán Việt Nam đang trải qua giai đoạn hồi phục mạnh mẽ, với chỉ số VN-Index vượt ngưỡng tâm lý 1,400 điểm. Một điểm đáng chú ý là sau phiên giao dịch ngày 07/07, toàn bộ 100% cổ phiếu thuộc nhóm ngân hàng đều đã vượt lên trên đường trung bình động MA20 – tín hiệu cho thấy xu hướng tăng ngắn hạn đã được thiết lập trên diện rộng. Đây là hiện tượng chỉ xuất hiện vài lần trong một năm.

Hiện tượng 100% cổ phiếu ngân hàng có xu hướng tăng ngắn hạn

Từ năm 2024 đến nay, trạng thái “đồng thuận tăng ngắn hạn” của toàn bộ cổ phiếu ngành ngân hàng mới chỉ xảy ra 4 lần. Trong đó, lần gần nhất kéo dài nhất là giai đoạn nửa đầu tháng 1/2024, khi thị trường chứng kiến dòng tiền lớn tập trung vào các cổ phiếu vốn hóa cao.

Tương quan của VN-Index và độ rộng ngắn hạn của nhóm Ngân hàng. (Tính đến hết phiên 07/07)

|

Các lần còn lại chỉ diễn ra chỉ trong 1–2 phiên trước khi bị phân hóa trở lại, chủ yếu do hoạt động chốt lời của nhà đầu tư ngắn hạn.

Đặc điểm của nhóm ngân hàng là thâm dụng dòng tiền cùng sự tham gia của nhiều nhóm nhà đầu tư. Khi dòng tiền đổ vào, xu hướng tăng có thể rất mạnh và lan tỏa đều, nhưng ngược lại, sự lan tỏa thường khó duy trì lâu dài nếu không có sự đồng thuận từ các cổ phiếu đầu tàu trong nhóm. Những đợt tăng nóng thường đi kèm với chốt lời luân phiên, khiến hiện tượng toàn ngành đồng thuận tăng ngắn hạn trở nên khá hiếm.

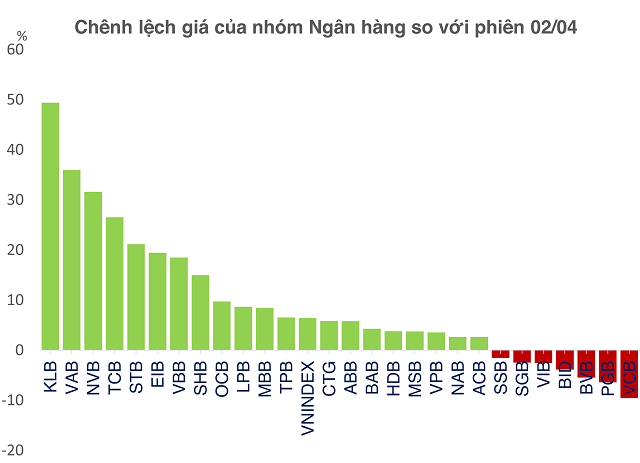

Dù toàn bộ nhóm ngành đang đồng pha trong xu hướng kỹ thuật, vẫn có sự khác biệt rõ rệt về hiệu suất giá. Đáng chú ý, vẫn còn 7 cổ phiếu ngân hàng chưa hoàn thiện mô hình hồi phục chữ V kể từ sau cú sốc thuế quan ngày 2/4, trong đó có hai ông lớn là VCB và BID. Đây là lực cản rõ rệt với chỉ số VN-Index. Bởi lẽ, với mức vốn hóa và ảnh hưởng cao, nếu VCB và BID “cởi trói” đà giá, việc chinh phục ngưỡng cao hơn 1,400 điểm cũng không hề khó khăn.

Bên cạnh đó, thành tích giá của nhiều cổ phiếu ngân hàng tư nhân trong giai đoạn này thực sự ấn tượng như NVB tăng 73% từ đầu năm 2025, VAB tăng 63%, KLB và SHB cùng tăng hơn 56%.

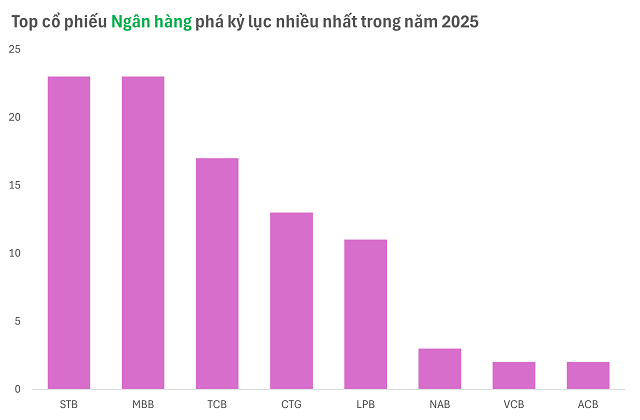

Xếp sau những cổ phiếu này về thành tích giá, các mã TCB, STB, MBB lại ghi dấu về số lần phá kỷ lục giá.

Cụ thể, TCB với việc tăng 43.2% đã có tới 17 lần phá kỷ lục giá trong năm 2025. Còn STB và MBB lại đang cùng có số lần vượt đỉnh nhiều nhất - 23 lần vượt đỉnh, cho thấy quán tính đi lên chưa dừng lại.

Diễn biến kỹ thuật đang ủng hộ nhóm cổ phiếu ngân hàng, nhưng câu chuyện lớn nhất vẫn là liệu dòng tiền có tiếp tục duy trì được sự hưng phấn, và nhóm cổ phiếu trụ như VCB, BID có thể trở lại đủ mạnh để góp phần kéo chỉ số VN-Index bứt phá mạnh mẽ khỏi 1,400 điểm trong ngắn hạn hay không. Câu trả lời sẽ phụ thuộc nhiều vào kỳ vọng kết quả kinh doanh quý 2, cũng như các chính sách vĩ mô hỗ trợ.

Hệ thống ngân hàng quay trở lại với “bàn tay vô hình”

Ngành ngân hàng Việt Nam đang đứng trước bước ngoặt quan trọng khi Chính phủ muốn tháo bỏ những rào cản hành chính trong điều hành tín dụng, nhường chỗ cho sự vận hành theo đúng quy luật của thị trường.

Tại phiên họp Chính phủ tháng 7/2025, Thủ tướng Chính phủ một lần nữa chỉ đạo bãi bỏ cơ chế “room tín dụng” bắt đầu từ năm 2026 – một quyết định được đánh giá là bước cải cách mạnh mẽ, nhằm giải phóng năng lực tăng trưởng của hệ thống ngân hàng và khơi thông dòng vốn cho nền kinh tế.

Đây là sự khẳng định về chuyển dịch từ tư duy can thiệp sang để cho "bàn tay vô hình" của thị trường dẫn dắt dòng vốn – đúng với tinh thần của một nền kinh tế thị trường hiện đại.

Cơ chế room tín dụng từng là công cụ điều hành hiệu quả trong thời kỳ bất ổn kinh tế vĩ mô, giúp Ngân hàng Nhà nước kiểm soát lạm phát và rủi ro hệ thống. Tuy nhiên, theo thời gian, mô hình “xin–cho” bộc lộ những bất cập: làm méo mó dòng chảy tín dụng, khiến các ngân hàng dù có năng lực vẫn bị bó tay còn doanh nghiệp ở những lĩnh vực cấp sản xuất, bất động sản lại từng gặp khó chỉ vì “hết room”.

Bên cạnh đó, vào ngày 27/06/2025, Quốc hội cũng chính thức thông qua Luật sửa đổi Luật Các tổ chức tín dụng, đưa ra những thay đổi mang tính bước ngoặt trong quản trị rủi ro và xử lý nợ xấu. Điểm đột phá lớn nhất là khôi phục quyền thu giữ tài sản bảo đảm không tranh chấp – cơ chế từng tạo ra hiệu quả lớn trong thời gian Nghị quyết 42 còn hiệu lực. Trong giai đoạn 2017–2023, khi Nghị quyết 42 được triển khai, quy mô nợ xấu xử lý mỗi tháng đã tăng 65%, tỷ lệ khách hàng tự trả nợ cũng tăng mạnh.

Ngoài ra, Luật cũng trao quyền cho NHNN được cấp khoản vay đặc biệt lãi suất 0% cho các tổ chức tín dụng gặp khó khăn, cho phép can thiệp sớm hơn để duy trì ổn định hệ thống tài chính nhưng không bóp méo thị trường.

Theo đánh giá của VIS Rating, các ngân hàng có hoạt động bán lẻ mạnh như ACB, HDB, OCB, VIB, VPB, MBB sẽ là những cái tên hưởng lợi trực tiếp khi Luật mới giúp xử lý tài sản bảo đảm nhanh hơn, giảm áp lực trích lập và cải thiện tỷ lệ sinh lời. Cùng với sự phục hồi rõ ràng của thị trường bất động sản trong năm 2025, các tài sản thế chấp sẽ có tính thanh khoản cao hơn – góp phần quan trọng cải thiện chất lượng tài sản của ngành ngân hàng.

Ông Bùi Văn Huy, Giám đốc Nghiên cứu FIDT nhận định: “Việc sửa đổi Luật các tổ chức tín dụng sẽ mở khóa cho dòng vốn bị nghẽn suốt nhiều năm. Ngân hàng có thể đẩy mạnh cho vay, doanh nghiệp có vốn mở rộng sản xuất, thị trường bất động sản được hỗ trợ, và chứng khoán cũng sẽ hưởng lợi từ dòng tiền tăng lên”.

Quân Mai