Tiếp nối động thái vay vốn, Vietcap dự kiến huy động tối đa 3,000 tỷ đồng trái phiếu

Ngày 01/12, HĐQT CTCP Chứng khoán Vietcap (HOSE: VCI) ra Nghị quyết phê duyệt phương án phát hành trái phiếu ra công chúng, tổng giá trị chào bán theo mệnh giá tối đa 3,000 tỷ đồng, thực hiện trong 3 đợt.

Trái phiếu sắp được Vietcap phát hành thuộc loại không chuyển đổi, không kèm chứng quyền và không có tài sản bảo đảm. Cùng ngày, HĐQT cũng ra Nghị quyết phê duyệt bộ hồ sơ đăng ký chào bán và triển khai thực hiện.

Mới đây, ngày 26/11, HĐQT Công ty ra Nghị quyết nhận khoản vay tín dụng từ các ngân hàng nước ngoài với tổng giá trị lên đến 250 triệu USD, bao gồm giao kết thỏa thuận khung tối đa 120 triệu USD cùng với quyền được tăng thêm hạn mức lên đến 130 triệu USD.

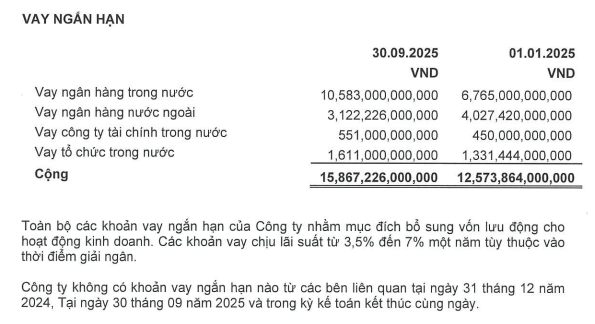

Tính đến thời điểm 30/09/2025, Vietcap đang vay nợ hơn 15,867 tỷ đồng, tăng 26% so với đầu năm, toàn bộ ở kỳ hạn ngắn. Trong đó, dư nợ vay chủ yếu tại các ngân hàng trong nước, đạt 10,583 tỷ đồng, tăng 56%; còn lại vay từ ngân hàng nước ngoài, tổ chức và công ty tài chính trong nước.

Công ty cho biết toàn bộ các khoản vay ngắn hạn đều nhằm mục đích bổ sung vốn lưu động cho hoạt động kinh doanh, chịu lãi suất 3.5 - 7%/năm tùy thuộc vào thời điểm giải ngân.

Nguồn: BCTC quý 3/2025 của Vietcap

|

Cũng liên quan đến khâu huy động vốn nhưng thông qua kênh khác là cổ phiếu, Vietcap chốt triển khai chào bán 127.5 triệu cp riêng lẻ để tăng vốn lên 8,501 tỷ đồng, thực hiện trong năm 2025 và quý 1/2026.

Danh sách tham gia ghi nhận 69 nhà đầu tư, xuất hiện nhiều tổ chức và cá nhân muốn mua hàng chục triệu cổ phiếu. Trong đó, Darasol Investments Limited mua nhiều nhất với 12.2 triệu cp, gần 10% lượng chào bán, tương ứng cần chi hơn 378 tỷ đồng.

Nhóm Dragon Capital tham gia mua 10 triệu cp thông qua các quỹ thành viên, dự kiến nâng tỷ lệ sở hữu từ 3.1% lên 3.83%. Các hãng bảo hiểm cũng được ghi nhận góp mặt trong chào bán, với Công ty TNHH Manulife (Việt Nam), Công ty TNHH Bảo hiểm Nhân thọ Prudential Việt Nam cùng thành viên trong hệ sinh thái là Eastspring Investments.

Đối với nhóm nhà đầu tư cá nhân, ông Nguyễn Tấn Minh và ông Lê Danh Tài được ghi nhận tham gia mua nhiều nhất với 11.5 triệu cp, tương ứng số tiền mỗi người cần chi khoảng 357 tỷ đồng. Qua đó, ông Minh và ông Tài sẽ lần lượt nâng sở hữu lên 2.07% và 2.12% vốn.

Với giá chào bán 31,000 đồng/cp, Công ty dự kiến thu về gần 3,923 tỷ đồng, giải ngân toàn bộ vào năm 2026, trong đó 80% dùng để bổ sung vốn cho hoạt động margin và 20% dành cho tự doanh.

Mức giá chào bán kể trên không quá chênh lệch so với thị giá hiện tại của VCI ở mức 34,000 đồng/cp (đóng cửa ngày 02/12). Thời gian vừa qua, cổ phiếu này liên tục “dò đáy”, kể từ vùng đỉnh tháng 9 đến nay đã rơi 30%.

Giữa lúc cổ phiếu của “ông lớn” ngành chứng khoán gặp khó, 2 thành viên thuộc hệ sinh thái là CTCP Quản lý Quỹ Đầu tư Chứng khoán Bản Việt (VCAM) và Quỹ Đầu tư Bản Việt Discovery (VCAMDF) đồng loạt đăng ký mua đến 1.1 triệu cp.

| Cổ phiếu VCI liên tục "dò đáy" | ||

Huy Khải