TRỰC TUYẾN

ĐHĐCĐ MSN: Ra mắt sản phẩm cơm tự chín, Omachi lên kế hoạch thành thương hiệu tỷ USD

Sáng 25/04, CTCP Tập đoàn Masan - Masan Group (HOSE: MSN) tổ chức ĐHĐCĐ thường niên năm 2024 để bàn về kế hoạch kinh doanh và phát hành cổ phiếu tỷ lệ tối đa 10% vốn cho nhà đầu tư chiến lược.

Mở đầu Đại hội, ông Nguyễn Đăng Quang – Chủ tịch HĐQT Masan Group phát biểu: “Masan Consumer - Viên kim cương gia bảo của Masan là niềm tự hào, mang đậm, thấm và nguyên tắc với những giây phút trăn trở, đam mê và ngọt ngào trong những giây phút phụng sự người tiêu dùng. Đó còn là đại sứ ẩm thực Việt Nam nâng hành trình đi ra thế giới của Masan, một lần nữa cùng với người tiêu dùng Việt Nam tìm cách đi những bước vững chắc trong hành trình mang ẩm thực Việt Nam ra 8 tỷ người tiêu dùng thế giới với các nhãn hiệu mạnh”.

Ông Quang cũng tiết lộ Masan Group đã quyết định IPO CTCP Hàng tiêu dùng Masan Cosumer (Masan Consumer Holdings, MCH) trong thời gian tới.

Chia sẻ tại Đại hội, ông Danny Le – Tổng Giám đốc Masan Group cho biết, năm 2024 WinCommerce (WCM) dự kiến mở 4,000 cửa hàng với mục tiêu 90% số cửa hàng này sẽ hòa vốn EBITDA. So với năm 2019 khi Masan mua lại chuỗi bán lẻ, kết quả chung vẫn còn lỗ thì kết quả sau 4 năm rất đáng khích lệ.

Quý 1 năm nay, nhu cầu tiêu dùng phục hồi lại và WCM mở trung bình 1.6 cửa hàng/ngày, mục tiêu 75% số cửa hàng hòa vốn EBITDA.

ĐHĐCĐ thường niên năm 2024 của MSN được tổ chức vào sáng 25/04.

|

Đến năm 2034, Masan Consumer đạt 10-20% doanh thu từ thị trường quốc tế

Tại đại hội, ông Trương Công Thắng - Tổng Giám Đốc Masan Consumer trình bày tầm nhìn của Masan Consumer trong 10 năm tới với 3 mục tiêu để xây dựng mô hình FMCG mới:

- Xây dựng các “Big Brand” (thương hiệu lớn - PV) tỷ USD bằng cách “Premiumize” (cao cấp hóa - PV) các sản phẩm tiêu dùng thông qua các phát kiến đột phá; mở rộng quy mô của từng Big Brands; thu hút Hội viên WIN; phương pháp tiếp cận Point of Life.

- Đưa Big Brands Việt Nam ra thế giới, đưa đồ ăn Việt Nam được yêu thích trên toàn cầu, phục vụ 8 tỷ người tiêu dùng toàn cầu. Mục tiêu 10-20% doanh thu từ thị trường quốc tế.

- Mục tiêu sở hữu 6 thương hiệu tỷ đô (Kokomi, Omachi,CHIN-SU, Nam Ngư và Wakeup 247 và trở thành công ty hàng đầu Đông Nam Á về tăng trưởng và lợi nhuận nhờ mô hình FMCG mới.

Ở mô hình FMCG mới , Masan Consumer sẽ triển khai trung tâm đổi mới tiêu dùng để đẩy nhanh quá trình ra mắt sản phẩm, tận dụng mạng lưới bán lẻ, phân phối sản phẩm trên GT, MT và thương mại điện tử.

Omachi ra mắt sản phẩm cơm tự chín, mục tiêu đạt 17 tỷ USD trên thị trường

Bà Nguyễn Trương Kim Phượng - Giám đốc Marketing Cấp cao - Ngành hàng Thực phẩm Tiện lợi (Công ty Masan Consumer) chia sẻ lộ trình để Omachi trở thành thương hiệu tỷ đô bằng cách cao cấp hóa thương hiệu và mở rộng sang thị trường, thay thế bữa ăn tại nhà hàng (Restaurant meal replacement hay RMR).

Omachi đã cao cấp hóa trải nghiệm trải nghiệm mì ăn liền từ món ăn mang tính chất “thời điểm khó khăn” thành bữa ăn ngon, bổ dưỡng và thoải mái. Điều này giúp tăng định giá cao các sản phẩm.

Từ năm 2017 đến năm 2023, Omachi đã tăng gấp đôi số lượng bữa ăn phục vụ lên 544 triệu mỗi năm, thể hiện sức hấp dẫn đối với người tiêu dùng về trải nghiệm cao cấp, Omachi kỳ vọng sẽ tăng gấp đôi bữa ăn phục vụ và giá trị trên mỗi khẩu phần ăn trong tương lai.

Nhãn hàng này đặt mục tiêu mở rộng thị trường mục tiêu từ 1 tỷ USD của ngành hàng mì ăn liền lên 17 tỷ USD của ngành hàng thay thế bữa ăn tại nhà hàng (RMR) với việc ra mắt lẩu tự sôi, cơm tự chín Omachi.

Nguyễn Trương Kim Phượng - Giám đốc Marketing Cấp cao - Ngành hàng Thực phẩm Tiện lợi trình bày về mục tiêu của nhãn hàng Omachi

|

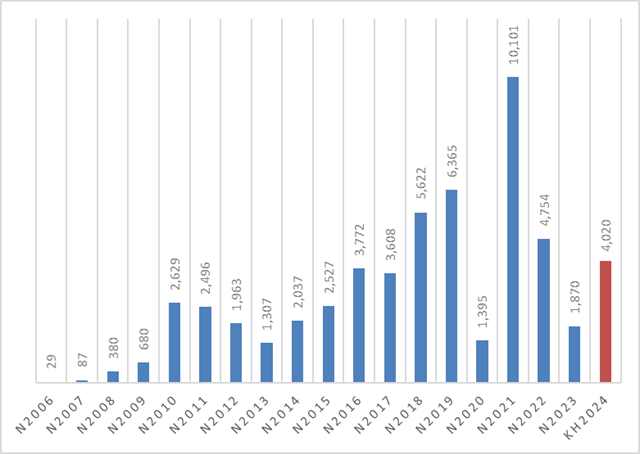

Mục tiêu lãi sau thuế 2,250-4,020 tỷ đồng

Năm 2024, trong điều kiện vĩ mô và tốc độ phục hồi của thị trường tiêu dùng, MSN dự kiến doanh thu thuần hợp nhất sẽ đạt 84,000-90,000 tỷ đồng, tương ứng mức tăng trưởng 7% và 15% so với thực hiện năm 2023. Lợi nhuận sau thuế dự kiến đạt 2,250-4,020 tỷ đồng, tăng 31-115% so với năm 2023.

|

Kế hoạch lợi nhuận sau thuế năm 2024 của MSN. Đvt: Tỷ đồng

Nguồn: VietstockFinance

|

Trụ cột chiến lược của MSN trong năm 2024 sẽ tiếp tục tập trung vào tăng trưởng lợi nhuận được thúc đẩy bởi các hoạt động kinh doanh tiêu dùng cốt lõi. Trong đó:

MCH sẽ tiếp tục đạt mức tăng trưởng doanh thu hai con số, đồng thời duy trì mức lợi nhuận cao để đóng góp vào tổng lợi nhuận của MSN.

WCM tập trung vào tăng trưởng lợi nhuận bằng cách thúc đẩy tăng trưởng LFL và cải thiện hơn nữa biên lợi nhuận gộp thông qua việc đẩy mạnh chiến lược nhãn hàng riêng, tối ưu hóa chi phí logistics và giảm hao hụt.

Song song đó, MSN định hướng giảm đòn bẩy để cải thiện bảng cân đối kế toán, giảm lợi ích ở các mảng kinh doanh không cốt lõi, đồng lời duy trì chiến lược phân bổ vốn thận trọng.

Trong năm 2024, The CrownX (TCX) dự kiến doanh thu thuần đạt mức 63,000 đến 68,000 tỷ đồng, tăng 9% đến 18% so với năm 2023.

Đối với Masan Consumer Holdings (MCH), doanh thu thuần của MCH dự kiến đạt từ 32,500 đến 36,000 tỷ đồng trong năm 2024, với mức tăng trưởng đóng góp chủ yếu của ngành hàng thực phẩm tiện lợi, đồ uống và chăm sóc gia đình, cá nhân. Bên cạnh các sản phẩm, ngành kinh doanh chủ chốt, MCH còn đang phát triển các năng lực và quy trình đổi mới nhằm hoàn thiện danh mục FMCG trong tương lai. Ban lãnh đạo nhận thấy tiềm năng tăng trưởng của kế hoạch kinh doanh năm 2024 có sự đóng góp không nhỏ của việc mở rộng quy mô các phát kiến thực hiện trong năm 2023 và sự đón nhận của người tiêu dùng cho lộ trình đổi mới sáng tạo.

Trong năm 2024, Wincommere (WCM) dự kiến đạt doanh thu thuần từ 32,500 đến 34,000 tỷ đồng, tăng lần lượt 8% đến 13% so với thực hiện năm 2023. Mức tăng trưởng này được thúc đẩy bởi tốc độ tăng trưởng LFL (life for life) nhanh hơn, mở rộng mạng lưới và kết quả tích cực của các cửa hàng mới. Trong kịch bản cơ sở với doanh thu thuần 32,500 tỷ đồng, trong đó thị trường phục hồi với tốc độ chậm hơn dự kiến, tăng trưởng LFL được dự báo thận trọng trong khoảng 0-5%, WCM dự kiến mở mới 400 cửa hàng tiện lợi. Trong trường hợp tâm lý người tiêu dùng khởi sắc, tăng trưởng LFL được dự báo sẽ đạt trong khoảng 9-13% và WCM sẽ mở mới 700 cửa hàng tiện lợi. Chương trình hội viên WIN dự kiến sẽ thúc đẩy chi tiêu của thành viên và bắt đầu gặt hái doanh thu thông qua quảng cáo và các giải pháp thấu hiểu người tiêu dùng cho các nhãn hàng.

Phúc Long Heritage (PLH) dự kiến đạt 1,790 đến 2,170 tỷ đồng, tương ứng mức tăng trưởng 17% đến 41% so với cùng kỳ. PLH sẽ mở từ 30 đến 60 cửa hàng mới ngoài WCM (bao gồm cửa hàng tiêu chuẩn, cửa hàng Flagship và ki-ốt) tập trung vào Hà Nội và TP.HCM. Phúc Long cũng sẽ bắt đầu tích hợp chương trình loyalty vào hội viên WIN của Masan, mang đến nhiều lợi ích, đồng thời cũng mang lại một nguồn doanh thu khác cho PLH. Ngoài ra, Phúc Long sẽ nâng cao năng suất bán hàng thông qua các dự án marketing các cửa hàng địa phương, triển khai chương trình khuyến mãi trên toàn quốc, và các chương trình theo mùa giúp thu hút lượng khách hàng trẻ mới.

Masan MEATLife (MML), năm 2024 dự kiến đạt doanh thu thuần trong khoảng 7,100 và 7,800 tỷ đồng, tương ứng mức tăng 2% đến 12% so với cùng kỳ nhờ tập trung đầu tư vào mảng kinh doanh thịt chế biến và giảm quy mô trang trại chăn nuôi gà. Trong đó, doanh thu từ mảng thịt lợn có thương hiệu và thịt chế biến dự kiến tăng trưởng lần lượt từ 15% đến 28% và từ 12% đến 33% so với cùng kỳ.

MML đã và đang nỗ lực định vị Ponnie là thương hiệu xúc xích tiệt trùng cao cấp. Để tăng doanh số bán hàng hàng ngày tại mỗi điểm bán WCM lên 2.5 triệu đồng, MML có kế hoạch ra mắt các quầy thịt trong WCM, triển khai chiến dịch digital marketing mục tiêu đến các hội viên WIN, đồng thời thiết lập hệ thống tự động bổ sung hàng.

Trong năm tài chính 2024, Masan High-Tech Materials (MHT) dự kiến đạt doanh thu thuần từ 15,000 đến 15,800 tỷ đồng, tương ứng tăng lần lượt 6% đến 12% so với cùng kỳ. MHT đã thuê nhà thầu nổ mìn mới trong quý 1/2024. Trọng tâm của MHT là thực hiện các hoạt động tối ưu hóa chi phí, đặc biệt là trong hoạt động vận hành, thu mua, đồng thời giảm đòn bẩy tài chính.

Phát hành cổ phiếu ESOP và phát hành cổ phiếu mới

HĐQT Masan trình cổ đông phương án phát hành cổ phiếu cho người lao động (ESOP) với số lượng tối đa 0.5% số cổ phần lưu hành, giá phát hành 10,000 đồng/cp cho cán bộ nhân viên. Thời gian phát hành ESOP dự kiến trong năm 2024 hoặc 4 tháng đầu năm 2025. Với hơn 1.43 tỷ cổ phiếu đang lưu hành, Masan có thể phát hành tối đa hơn 7.15 triệu cp ESOP cho người lao động.

Toàn bộ số lượng cổ phần ESOP sẽ bị hạn chế chuyển nhượng trong vòng 1 năm kể từ ngày kết thúc đợt phát hành.

Số tiền thu được từ việc phát hành ESOP sẽ được sử dụng để tăng vốn điều lệ, phục vụ cho nhu cầu hoạt động kinh doanh và bổ sung vốn lưu động của Công ty.

Về kế hoạch huy động vốn, Masan dự kiến phát hành thêm tối đa 10% số cổ phiếu đang lưu hành cho mục đích chào bán cho cổ đông chiến lược với giá không thấp hơn giá trị sổ sách. Thời gian dự kiến trong năm 2024 hoặc trước thềm họp ĐHĐCĐ năm 2025.

Công ty trình cổ đông 2 phương án: Một là chào bán cổ phần phổ thông riêng lẻ; hoặc chào bán cổ phần ưu đãi cổ tức.

Với cả hai phương án, công ty dự kiến sẽ chào bán một lần hoặc nhiều lần. Cổ phần được chào bán cho không quá 99 nhà đầu tư chiến lược và/hoặc nhà đầu tư chứng khoán chuyên nghiệp. Cổ phiếu sẽ bị hạn chế chuyển nhượng trong vòng 3 năm đối với nhà đầu tư chiến lược và 1 năm với nhà đầu tư chứng khoán chuyên nghiệp.

Tuy nhiên, với phương án bán cổ phần ưu đãi cổ tức, nhà đầu tư sẽ nhận 0% trong 6 năm đầu tiên kể từ ngày phát hành. Từ năm thứ 7 trở đi, cổ tức cố định là 10%/năm. Ngoài phần cố định, cổ phần ưu đãi vẫn nhận thêm cổ tức bằng với cổ phần phổ thông (nếu có).

Bên cạnh đó, cổ phần ưu đãi cổ tức sẽ không có quyền biểu quyết. Quyền chuyển đổi theo tỷ lệ 1:1 (mỗi cổ phần ưu đãi được phép chuyển đổi thành một cổ phần phổ thông tại bất kỳ thời điểm nào sau ngày phát hành trên cơ sở yêu cầu của cổ đông sở hữu cổ phần ưu đãi.

Năm 2023, MSN không chào bán cổ phần phổ thông mới nhưng đã triển khai thực hiện việc chào bán cổ phần ưu đãi cổ tức với số lượng cổ phần ưu đãi chào bán là 75 triệu cp, chiếm 5.242% tổng số lượng cổ phần đang lưu hành của Công ty (hoặc 4.981% sau khi hoàn tất việc chào bán). Hồ sơ chào bán đã được phê duyệt. Hiện Công ty đang hoàn tất các thủ tục chào bán và sẽ công bố thông tin theo quy định.

Ngoài ra MSN cho biết việc phát hành trái phiếu chuyển đổi ra thị trường quốc tế chưa tiến hành thực hiện trong năm 2023 do tình hình thị trường chưa thuận lợi và các ảnh hưởng của kinh tế bất lợi.

Mở mới 312 cửa hàng WinMart+ trong năm 2023

Trong bối cảnh môi trường vĩ mô còn nhiều thách thức và nhu cầu trong nước giảm, doanh thu thuần MSN trong năm tài chính 2023 đạt 78,252 tỷ đồng, tăng 3% so với năm 2022, nhờ nhu cầu ổn định đối với các sản phẩm tiêu dùng thiết yếu trong gia đình do MCH và Masan MEATLife (MML) cung cấp.

Lợi nhuận thuần phân bổ cho Cổ đông của Công ty (“NPAT Post-MI”) ghi nhận trong năm 2023 là 1,870 tỷ đồng, giảm 61% chủ yếu do không có khoản thu nhập một lần.

Năm 2023, The CrownX (TCX), nền tảng tiêu dùng bán lẻ hợp nhất WCM và MCH của Masan đạt mức tăng trưởng EBITDA là 10.1% nhờ biên EBITDA của MCH tăng lên 25.6% trong giai đoạn này.

Đối với Wincommere (WCM), trong năm 2023 vẫn duy trì được lợi nhuận với 312 cửa hàng minimart được mở mới (WinMart+), mang lại 694 tỷ đồng EBITDA. Biên lợi nhuận thuần sau thuế của các cửa hàng minimart trên cơ sở LFL đạt 3.7% trong quý 4/2023.

*Tiếp tục cập nhật...

Khang Di